Especialistas explicam como a tributação indireta por meio do consumo pesa mais no bolso de quem tem menos

A cobrança de impostos é inegavelmente uma preocupação dos brasileiros. O que poucos sabem é que, ao contrário do que o senso comum imagina, o Brasil não está entre os países do mundo que mais cobra tributos e sim entre os que mais taxam a população pobre do país: Aqui, quem tem menos paga mais.

Isso acontece porque a carga tributária brasileira está concentrada nos impostos indiretos, que consistem em taxas sobre o consumo inseridas nos preços de toda e qualquer mercadoria. Segundo dados levantados pela Associação Nacional de Auditores Fiscais da Receita Federal (Anfip) e pela Federação Nacional do Fisco Estadual e Distrital (Fenafisco), 49,7% dos impostos do país são recolhidos desta forma.

Por não tributar diretamente a renda ou patrimônio do cidadão, os impostos indiretos acabam passando despercebidos. Exemplos são o Imposto sobre Produtos Industrializados (IPI) e o Imposto sobre Circulação de Mercadorias e Serviços (ICMS). O mesmo não acontece com impostos diretos, como o Imposto Predial e Territorial Urbano (IPTU) ou Imposto sobre a Propriedade de Veículos Automotores (IPVA), nos quais é possível ver exatamente o valor a ser pago.

Na opinião de Clemente Ganz Lúcio, diretor técnico do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese), as “taxas invisíveis” sobre o consumo tornam o sistema tributário brasileiro injusto, já que possuem caráter regressivo.

“A regressividade significa que os pobres pagam, proporcionalmente à sua renda e ao seu patrimônio, muito mais impostos do que os ricos. Quanto menor o salário, proporcionalmente, maior é a carga tributária. Maior é o montante despendido do salário do trabalhador para pagar tributos”, explica Ganz.

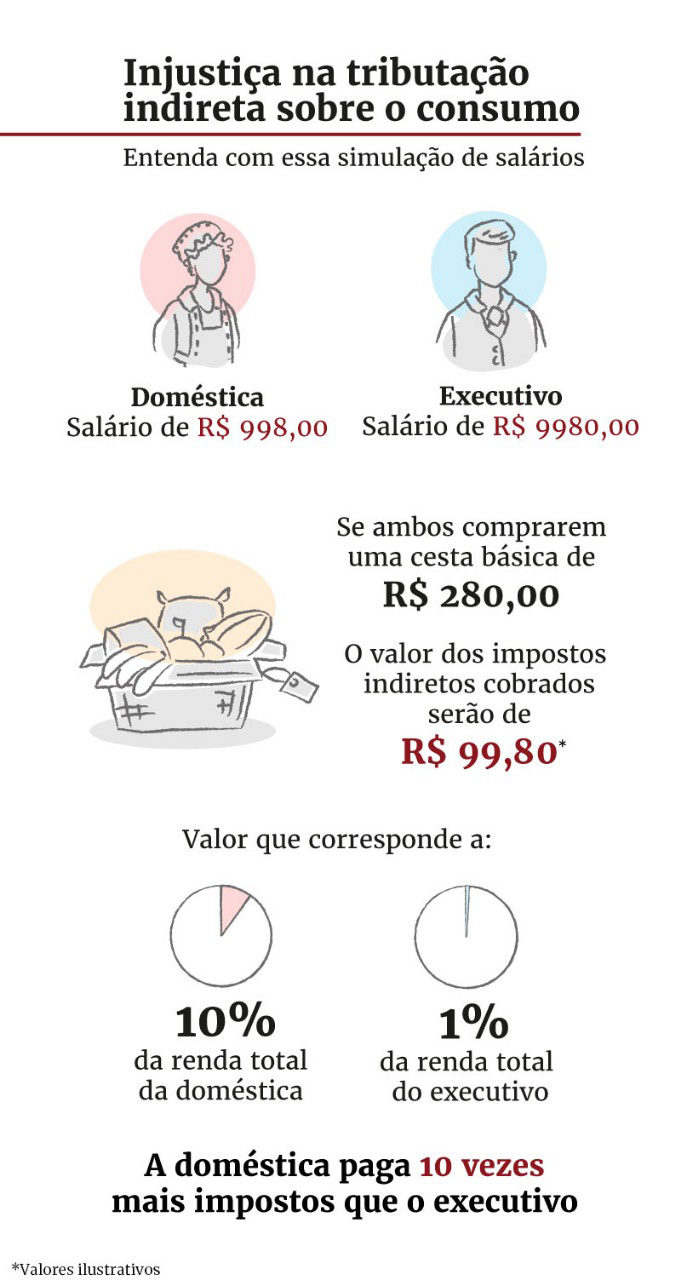

Com essa política tributária, apesar de indivíduos com rendas diferentes pagarem a mesma taxa embutida nos produtos consumidos, o peso no bolso de cada um deles é muito diferente.

Por exemplo: Um diretor de empresa ganha R$9998, ao mês, enquanto uma trabalhadora doméstica ganha R$998, o valor do salário mínimo.

Se ambos comprarem uma cesta básica no valor de R$280 e, supondo que R$99,98 desse valor correspondesse a impostos indiretos, 10% da renda total da trabalhadora doméstica seria revertida em imposto sobre consumo desse produto.

Já o executivo comprometeria apenas 1% do total de seu salário. Ou seja: apesar de pagarem o mesmo valor no produto, a trabalhadora doméstica, proporcionalmente, estaria pagando 10 vezes mais impostos que o executivo.

“A tributação tem uma relação direta com uma maior ou menor concentração de renda e com maior ou menor desigualdade. Se o tributo onera mais os pobres e menos os riscos, evidentemente ele está servindo para aprofundar a desigualdade”, avalia Charles Alcantara, Auditor-Fiscal de Receitas do Estado do Pará e presidente da Fenafisco.

Estudo publicado pela Oxfam em 2017 sustenta a análise de que o sistema tributário brasileiro perpetua a acumulação de riquezas. O documento mostrou que as seis pessoas mais ricas do país concentram, juntas, a mesma riqueza que os 100 milhões mais pobres. Caso tais bilionários gastassem um milhão de reais por dia, levariam 36 anos para esgotar o equivalente à totalidade de seu patrimônio.

Em 2018, o país passou a ocupar a 9ª pior posição em termos de desigualdade de renda em um conjunto de 189 países, de acordo com o Programa das Nações Unidas para o Desenvolvimento (PNUD).

Ponto fora da curva

Enquanto metade da tributação no Brasil incide sobre o consumo da população, em países da Organização para a Cooperação e Desenvolvimento Econômico (OCDE), que reúne as nações mais desenvolvidas do mundo, a tributação sobre o consumo é, em média, de 32%.

Pedro Rossi, economista e docente da Universidade Estadual de Campinas (Unicamp), acrescenta que além de aprofundar a desigualdade socioeconômica, os impostos indiretos também sobrecarregam empresas devido a taxas como o Imposto sobre Produtos Industrializados (IPI).

O especialista explica que quando um produto brasileiro compete com outra mercadoria estrangeira, isenta de tributos, o imposto indireto sobre o produto se torna uma desvantagem, um gasto a mais. Justamente por isso, os setores também possuem interesse em diminuir os impostos indiretos.

“O problema é que isso precisaria ser compensado por impostos diretos sobre a renda e sobre o patrimônio. E aí, há rejeição das elites econômicas que não querem pagar impostos diretos sobre a renda e riqueza”, afirma Rossi. O Brasil também segue na contramão dos países desenvolvidos em relação à tributação da renda e patrimônio, que corresponde, em média, a 25% do total de sua carga tributária. Já nas nações da OCDE, a arrecadação sobre renda e patrimônio correspondem a 39% do total de impostos cobrados.

Para o economista, uma solução para enfrentar a desigualdade seria justamente transferir a maior tributação para patrimônios e grandes fortunas, o que aproximaria o modelo de tributação do país com o adotado pelos integrantes da OCDE.

“O Brasil não tributa muito, ele tributa mal. Essa é a questão. A tributação é uma escolha social: Que tipo de serviços públicos queremos oferecer para a população? O Estado de Bem Estar-Social na Europa foi construído com muita tributação, com muito gasto público, mas com uma tributação sobre os mais ricos”.

Clemente Ganz Lúcio, diretor-técnico do Dieese, concorda. “Se essa riqueza vai para as mãos das pessoas e não é tributada, elas concentram cada vez mais riqueza. A capacidade delas em concentrar é muito maior do que a dos mais pobres. Se não há intervenção do Estado por meio de uma tributação, e a devolução dessa tributação em políticas públicas preferencialmente universais, há um aumento da desigualdade”, reforça o sociólogo.

Renda, lucros e dividendos

Além do sistema tributário brasileiro onerar os mais pobres, também abre mão de cobrar impostos dos mais ricos desde 1996, quando o então presidente Fernando Henrique Cardoso isentou impostos sobre lucros e dividendos das pessoas físicas na declaração do imposto de renda.

Isso significa que quando uma empresa transfere lucros e dividendos para seus acionistas, essa transferência de renda, geralmente de valores exorbitantes, não é tributada.

“Como isentar de imposto de renda se é uma renda? Vemos que os milionários e os ultra-ricos no Brasil, que recebem lucros e dividendos das empresas, não pagam [impostos]. Mas um professor, um servidor público, um trabalhador que ganha R$2 mil está pagando imposto de renda”, desaprova Charles Alcantara, presidente da Fenafisco.

Diferentemente dos impostos sobre consumo, o Imposto de Renda (IR) possui caráter progressivo. Por exemplo: Aqueles que recebem até R$ 1.903,98 são isentos.

Já a alíquota para aqueles que possuem renda entre R$ 1.903,99 e R$ 2.826,65 é de 7,5%. Para quem ganha entre R$ 2.826,66 e R$ 3.751,05, é de 15%.

Para aqueles que recebem de R$ 3.751,06 a R$ 4.664,68, a taxa é de 22,5%. E, para quem ganha acima desse valor, a alíquota é de 27,5%, progressivamente.

No entanto, segundo o auditor fiscal, o IR tem um limite de progressividade e, para quem recebe a partir de 40 salários mínimos por mês, algo em torno de R$39.920, passa a ser regressivo.

Para Alcantara, esse caráter também configura uma tributação injusta. “Quase 30 mil pessoas no Brasil ganham mais de 320 salários mínimos por mês. Eles pagam hoje uma alíquota efetiva de 6%, no máximo, enquanto quem ganha R$10 mil – que já é uma boa renda em comparação à média – paga uma alíquota efetiva de 18%, 20%”, pontua, defendendo novas alíquotas acima dos 27,5% para rendas mais altas.

Governo Bolsonaro

Em setembro do ano passado, antes mesmo de Jair Bolsonaro ser eleito, Paulo Guedes, guru econômico do político do PSL e atual ministro da Economia, sugeriu uma mudança no imposto de renda que agravaria a injustiça tributária e favoreceria quem ganha mais.

Na proposta de Guedes, todas as faixas salariais passariam a pagar 20% na alíquota do imposto de renda. Quem recebe menos e paga taxas de 7,5% e de 15%, por exemplo, passariam a pagar 20%. Já pessoas físicas e jurídicas que atualmente pagam uma alíquota de 27,5% por ter uma renda maior, seriam amplamente beneficiadas e pagariam menos.

Ainda nas últimas semanas, o ministro disse que pretende adotar políticas que diminuam a carga tributária total do país para 25% do Produto Interno Bruto (PIB) em dez anos, que hoje correspondem a 32,6%.

“O que ele está propondo é um desmonte do Estado. Reduzir a carga tributária de um lado significa reduzir os gastos públicos do outro. Significa desmontar a Constituição de 1988 e aquilo que ela se propõe: estabelecer direitos sociais e deveres do Estado. Não dá para ter uma carga de 25% e ter o SUS (Sistema Universal de Saúde). Não dá pra ter uma previdência pública do regime de repartição. Não dá pra ter um um sistema de educação que atenda de forma universal todos os jovens”, critica Pedro Rossi.

O economista ainda comenta que, além de alimentar o sistema tributário perverso, a proposta tem como pano de fundo a defesa de um Estado enxuto, onde o setor privado passa a atender as necessidades básicas da população e lucrar sobre os serviços.

Clemente Ganz Lúcio compartilha da opinião que o custo das políticas públicas que o Estado tem que implementar, somadas ao custo da dívida pública, não cabem em uma carga tributária que represente apenas 25% do PIB. O sociólogo também questiona as declarações e intenções neoliberais de Guedes e de sua equipe econômica, classificando-as como “desconexas e desarticuladas”.

“O que apareceu no debate público por declaração do governo são propostas contraditórias. Reunidas, elas não param em pé”.

Fonte: Brasil de Fato | www.brasildefato.com.br | Escrito por: Lu Sudré | Edição: Daniela Stefano | Foto: Daniel Isaia/Agência Brasil | Arte: Gabriela Lucena